L’investissement dans un bien en viager occupé attire de plus en plus les investisseurs désireux d’optimiser leur patrimoine immobilier. Cette formule spécifique, qui permet d’acquérir un logement à moindre coût tout en garantissant un droit d’usage au vendeur jusqu’à son décès, requiert une compréhension fine des mécanismes financiers et juridiques. Les acquéreurs doivent maîtriser les méthodes de calcul pour déterminer la valeur du bien, le montant du bouquet (somme versée initialement) et la rente viagère. Des astuces existent aussi pour sécuriser l’investissement et anticiper les aléas liés à la durée de vie du crédirentier.

Principes et mécanismes du viager occupé

Le viager occupé se distingue par une spécificité : le vendeur, tel que M. Martin dans notre exemple, maintient son droit d’usage et d’habitation après la vente. L’acquéreur devient propriétaire du bien, mais ne peut l’occuper ou le louer tant que le vendeur est en vie. Cette modalité d’investissement implique donc une contrepartie financière répartie en deux volets : le bouquet, qui représente une part significative du prix de vente, payée comptant lors de la signature du contrat, et la rente viagère, versée périodiquement au vendeur jusqu’à son décès. La rente est calculée en tenant compte de l’occupation du bien par le vendeur, et est donc généralement réduite par rapport à une rente issue d’un viager libre.

La vente en viager occupé offre des avantages non négligeables pour les deux parties. Pour le vendeur, elle garantit un complément de revenu régulier tout en lui permettant de rester dans son logement. Pour l’acheteur, l’investissement est souvent moins onéreux qu’une acquisition traditionnelle, avec un prix d’achat décoté pour tenir compte du droit d’usage du vendeur. Le viager occupé peut se révéler judicieux du point de vue de la planification successorale et de la gestion patrimoniale.

Mener à bien une transaction en viager occupé requiert rigueur et précision. Suivez scrupuleusement les étapes de calcul de la rente viagère, prenez en compte l’âge du vendeur et la valeur locative du bien pour ajuster correctement le montant de la décote. Dans cette optique, l’accompagnement par un professionnel du droit ou un expert en viager peut s’avérer essentiel pour sécuriser l’opération et s’assurer de sa rentabilité à long terme.

Évaluation du bien et calcul du viager occupé

La première étape dans la structuration d’un viager occupé consiste à évaluer le bien immobilier avec exactitude. Cette valorisation doit refléter la valeur vénale du bien, c’est-à-dire le prix auquel le bien pourrait être vendu dans des conditions de marché normales. Toutefois, dans le cadre d’un viager occupé, la décote pour occupation vient ajuster cette valeur à la baisse. Elle dépend essentiellement de l’âge du vendeur et de la valeur locative du bien. Effectivement, plus le vendeur est âgé et plus la valeur locative est élevée, plus la décote est substantielle, impactant ainsi directement le montant de la rente viagère.

Pour calculer le montant de cette rente, les professionnels utilisent couramment le barème viager Daubry, qui prend en compte l’espérance de vie du crédirentier et la valeur de la nue-propriété. Le barème établit un pourcentage de la valeur du bien correspondant à la valeur occupée par le vendeur. La valeur de la nue-propriété est alors déduite de la valeur totale du bien pour déterminer le capital sur lequel sera calculée la rente viagère. Cette méthode permet de déterminer un flux financier équilibré pour l’acquéreur tout en assurant un revenu complémentaire pour le vendeur jusqu’à la fin de ses jours.

Le calcul de la rente viagère est donc un exercice délicat qui requiert une connaissance approfondie des mécanismes financiers et immobiliers. Il s’articule autour de la valeur du bien, de l’espérance de vie du vendeur et du taux de capitalisation retenu. Les investisseurs doivent appréhender ces variables avec précision pour déterminer la viabilité de leur investissement. Dans ce contexte, la collaboration avec des conseillers spécialisés en viager s’avère souvent fondamentale pour optimiser l’opération et en sécuriser les fondements financiers.

Conseils pour optimiser l’investissement en viager occupé

Pour réussir dans le domaine du viager occupé, considérez l’aspect fiscal de l’opération. L’investissement en viager peut ouvrir droit à des avantages fiscaux, à l’instar de ceux offerts par la loi Pinel dans l’immobilier locatif neuf. Effectivement, bien que les dispositifs soient différents, un parallèle peut être établi sur le plan de l’optimisation fiscale. Dans cette optique, analysez les possibilités de déduction des intérêts d’emprunt ou d’abattements sur les rentes viagères perçues, tout en veillant à respecter la réglementation fiscale en vigueur.

Concernant le financement, évaluez la pertinence d’un paiement initial sous forme de bouquet, qui représente une part significative du prix de vente. Cette somme, versée au comptant, diminue le montant de la rente viagère, ce qui peut être avantageux pour l’investisseur en termes de gestion des flux financiers. Le bouquet constitue donc un levier stratégique dans l’équilibre financier de l’investissement en viager.

Intégrez à votre analyse le taux de capitalisation. Ce taux, utilisé pour convertir le montant de la rente viagère en capital, influe directement sur la rentabilité de l’investissement. Une approche fine du taux de capitalisation vous permettra d’ajuster au mieux la rente viagère en fonction de vos objectifs patrimoniaux et de la performance attendue de l’investissement.

La gestion de la propriété ne doit pas être négligée. Il faut bien estimer la valeur du bien, tant pour la fixation du bouquet que pour le calcul de la rente. La valeur locative du bien, en particulier, doit être évaluée avec précision, car elle impacte la décote pour occupation et, par conséquent, le montant de la rente. Collaborer avec des experts immobiliers et des conseillers en gestion de patrimoine s’avère alors judicieux pour sécuriser et maximiser votre investissement en viager occupé.

Risques et sécurisation de l’investissement en viager

L’investissement en viager occupé, bien que séduisant par ses perspectives de rendement, comporte son lot de risques. La gestion de la propriété requiert une attention particulière, notamment en ce qui concerne l’estimation de la valeur du bien. Une évaluation erronée peut entraîner des versements de rente viagère surévalués ou sous-évalués, affectant directement la rentabilité de l’investissement. Assurez-vous donc de collaborer avec des experts immobiliers pour déterminer avec précision la juste valeur marchande du bien.

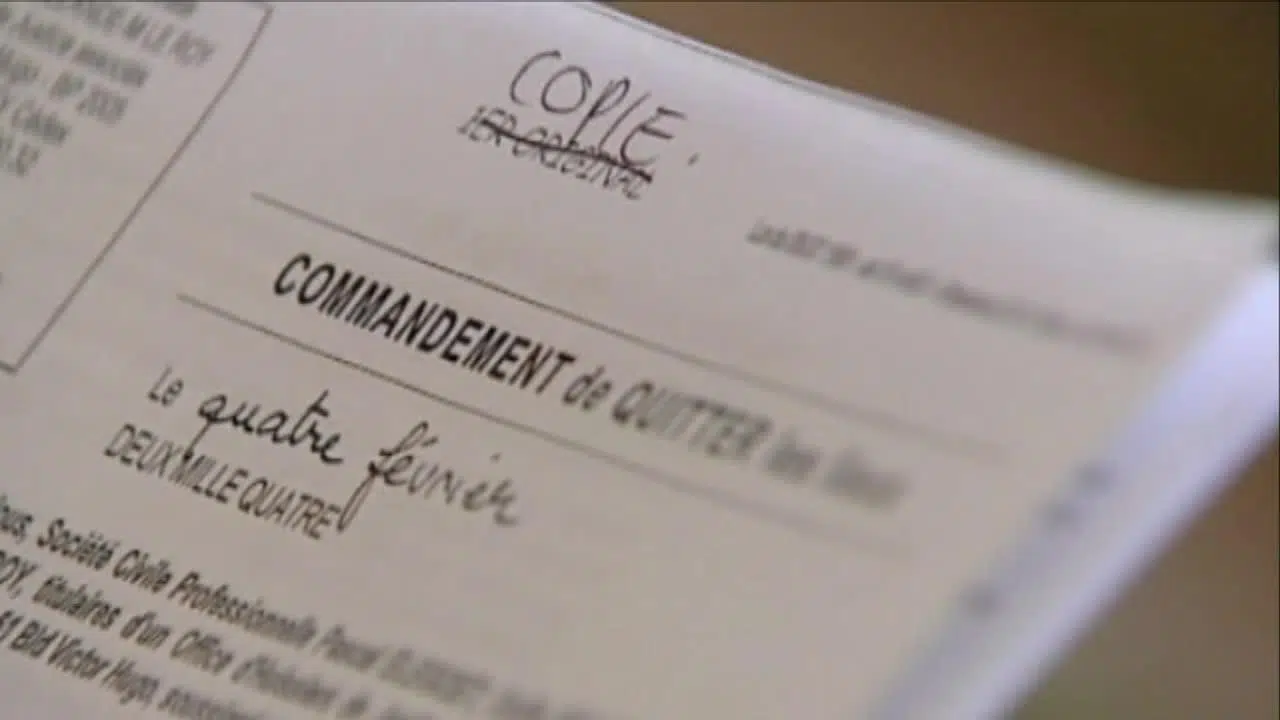

En matière de sécurisation, les précautions administratives jouent un rôle clé. Veillez à la clarté et la complétude du contrat de viager, qui doit détailler les obligations des deux parties, la répartition des charges et les conditions en cas de libération anticipée du bien. Un contrat bien rédigé est le socle d’un investissement en viager serein et sécurisé.

Pour parer aux imprévus, intégrez les services d’une compagnie d’assurance spécialisée. Ces professionnels peuvent proposer des solutions adaptées pour couvrir les risques liés à l’investissement en viager, qu’il s’agisse du décès prématuré du crédirentier ou de la dégradation du bien immobilier. Une assurance adéquate garantit la pérennité de l’investissement et protège contre les aléas financiers.

La gestion des paiements de la rente viagère est un aspect à ne pas négliger. Anticipez les modalités de versement et envisagez l’établissement d’un fonds de garantie ou d’une caution pour assurer la continuité des paiements. La mise en place de garanties supplémentaires renforce la confiance entre les parties et assure une transaction équilibrée pour le long terme. Prenez le temps de mettre en œuvre ces mesures pour investir avec assurance dans le viager occupé.